집을 팔 계획이 있다면, 달력부터 보셔야 합니다. 내가 이 집을 산 지 **'2년'**이 지났는지, 그리고 내 양도차익(이익)이 **'어느 구간'**에 속하는지에 따라 내야 할 세금은 천지 차이로 갈립니다.

오늘은 2026년 현재 적용되는 최신 양도세율을 ① 보유 기간별(단기) ② 과세 표준별(기본) ③ 중과세율로 나누어 완벽하게 정리해 드립니다. 이 표만 캡처해 두셔도 매도 타이밍 잡는 데 큰 도움이 될 것입니다.

💰 "내 집 팔면 세금 얼마나 나올까?"

🧮 [양도소득세 자동 계산기 바로가기]

1. 보유 기간별 세율 : "성급함의 대가는 혹독합니다"

부동산 투기 억제를 위해, 짧게 보유하고 파는 경우 징벌적인 세금을 매깁니다. 이것이 **'단기 보유 세율'**입니다.

- 핵심: 주택과 입주권은 2년을 버텨야 '기본세율(6~45%)'로 내려옵니다.

- 주의: 분양권은 2년을 보유해도 무조건 60%의 높은 세율을 맞습니다. (주택 수 포함 여부와 별개로 세율 자체가 높음)

| 보유 기간 | 주택 / 입주권 | 분양권 | 비사업용 토지 |

| 1년 미만 | 70% | 70% | 50% |

| 1년 ~ 2년 | 60% | 60% | 40% |

| 2년 이상 | 기본세율 (6~45%) | 60% | 기본세율 + 10% |

💡 Expert's Tip

위 세율에는 **지방소득세(10%)**가 빠져 있습니다. 즉, 1년 미만 단타 매매 시 실제 내는 세금은 70%가 아니라 **77%**입니다. 1억 벌면 7,700만 원이 세금이니, 사실상 단타는 금물입니다.

아래 이미지는 2026년 부동산 양도 시 보유 기간에 따른 세율 차이를 비교한 인포그래픽입니다. 왼쪽의 '단기 보유' 섹션은 빨간색으로 경고를 표시하며, 1년 미만 70%(실부담 77.7%), 1~2년 60%(실부담 66.6%)의 폭탄 세율을 강조합니다. 분양권의 예외 규정도 명시했습니다. 반면 오른쪽 '장기 보유' 섹션은 파란색으로 안정감을 주며, 2년 이상 보유 시 기본 세율(6~45%)이 적용되어 세금 부담이 대폭 감소함을 보여줍니다.

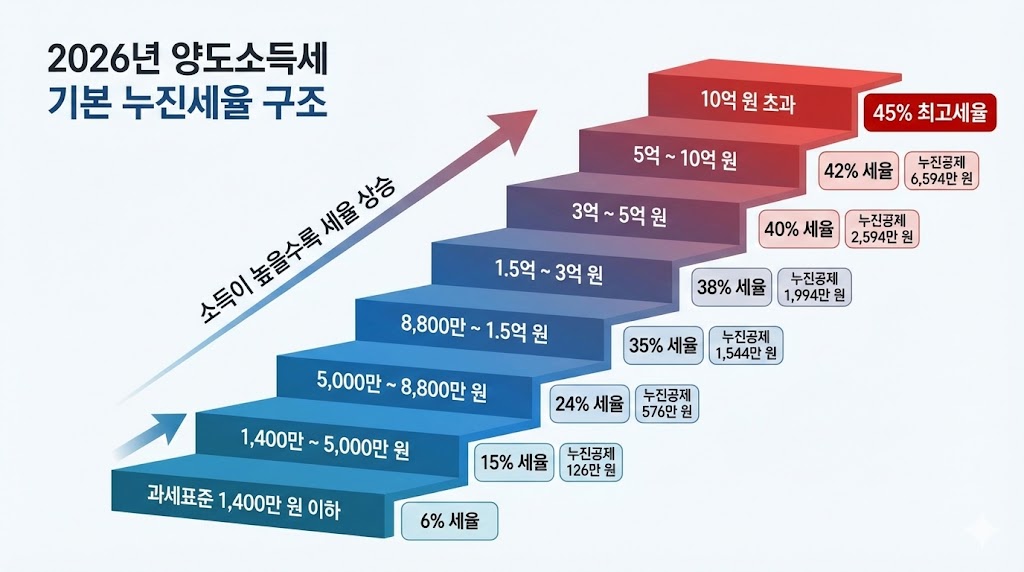

2. 과세 표준별 기본세율표 (6% ~ 45%)

2년 이상 보유한 주택(또는 입주권/토지)을 팔 때 적용되는 **'일반 누진세율'**입니다. 연봉에 따라 소득세율이 다르듯, 양도차익(수익)이 클수록 세율이 높아집니다.

(2026년 소득세법 기준)

| 과세 표준 (수익 - 공제액) | 세율 | 누진공제액 |

| 1,400만 원 이하 | 6% | - |

| 1,400만 원 ~ 5,000만 원 | 15% | 126만 원 |

| 5,000만 원 ~ 8,800만 원 | 24% | 576만 원 |

| 8,800만 원 ~ 1.5억 원 | 35% | 1,544만 원 |

| 1.5억 원 ~ 3억 원 | 38% | 1,994만 원 |

| 3억 원 ~ 5억 원 | 40% | 2,594만 원 |

| 5억 원 ~ 10억 원 | 42% | 3,594만 원 |

| 10억 원 초과 | 45% | 6,594만 원 |

아래 이미지는 2년 이상 보유 시 적용되는 2026년 양도소득세 기본 누진세율을 계단식 구조로 표현한 인포그래픽입니다. 과세표준(수익)이 커질수록 계단을 올라가며 세율이 6%에서 최대 45%까지 높아지는 구조를 직관적으로 보여줍니다. 각 구간별 적용 세율과 계산을 돕는 '누진공제액'이 함께 명시되어 있습니다.

[계산 공식]

납부할 세금 = (과세표준 × 세율) - 누진공제액

[실전 예시]

2년 이상 보유한 아파트를 팔아서 과세표준이 1억 원이 나왔다면?

- 구간: 8,800만 원 ~ 1.5억 원 사이 ➔ 35% 구간

- 계산: (1억 원 × 35%) - 1,544만 원 = 1,956만 원

- (+지방소득세 10% 별도: 약 195만 원)

3. 다주택자 중과세율 (2026년 현황)

조정대상지역 내 2주택 이상 보유자가 집을 팔 때, 기본세율에 +20%p 또는 +30%p를 더하는 무시무시한 제도입니다.

하지만 2026년 현재, 시장 상황을 고려하여 '다주택자 중과 유예' 조치가 시행 중입니다.

따라서, 조정대상지역(강남 3구, 용산 등)에 있는 집을 팔더라도 **2년 이상만 보유했다면 '기본세율(6~45%)'**을 적용받습니다.

- 2주택자: 기본세율 + 20%p ➔ 유예 중 (기본세율 적용)

- 3주택 이상: 기본세율 + 30%p ➔ 유예 중 (기본세율 적용)

⚠️ 주의: 중과 유예는 '영구 폐지'가 아니라 '기간 한정 유예'입니다. 정부 발표에 따라 2026년 5월 등 특정 시점에 종료되거나 연장될 수 있으니, 매도 잔금일을 잡을 때 반드시 **'유예 기간 종료일'**을 체크해야 합니다.

📉 "복잡한 계산은 전문가에게 맡기세요"

📊 [내 상황에 맞는 예상 세액 무료 조회]

❓ 자주 묻는 질문 (FAQ)

Q1. 누진공제액이 무엇인가요?

A. 계산을 쉽게 하기 위한 '빼기' 숫자입니다.

과세표준이 1억 원일 때, 1,400만 원까지는 6%, 그다음 구간은 15%... 이렇게 일일이 계산하기 복잡하죠? 그래서 그냥 해당 구간 최고 세율(35%)을 곱한 뒤, 앞 구간에서 덜 냈어야 할 세금을 한 번에 빼주는 숫자가 바로 '누진공제액'입니다.

Q2. 필요경비는 어디까지 인정되나요?

A. '자본적 지출'만 인정됩니다.

발코니 확장비, 시스템 에어컨 설치비, 보일러 교체비, 중개수수료, 법무사 비용 등은 공제됩니다. 하지만 도배, 장판, 싱크대 교체, 페인트칠 등 단순 인테리어 비용은 필요경비로 인정되지 않아 세금을 줄일 수 없습니다. 영수증을 꼭 챙기세요!

Q3. 비사업용 토지는 세율이 왜 높은가요?

A. 투기로 보기 때문입니다.

나대지나 부재지주 농지 등 실제 사용하지 않는 땅(비사업용 토지)은 기본세율에 +10%p가 영구적으로 가산됩니다. 장기보유특별공제는 받을 수 있지만, 세율 자체가 높으니 주의해야 합니다.

4. 결론 : "보유 기간 2년, 그리고 필요경비"

양도세를 줄이는 가장 확실한 방법 3가지는 다음과 같습니다.

- 무조건 2년 이상 보유하라: 70% 세금을 6~45%로 낮추는 유일한 길입니다.

- 공동 명의를 활용하라: 양도차익이 부부 5:5로 분산되면, 과세표준 구간이 낮아져(예: 35% 구간 ➔ 24% 구간) 세금이 획기적으로 줄어듭니다.

- 필요경비 증빙을 챙겨라: 취득세, 중개수수료, 인테리어(자본적 지출) 영수증은 곧 현금입니다.

2026년 양도세율표, 스마트폰에 저장해 두셨다가 매도 계획 세우실 때 꼭 꺼내 보시기 바랍니다.

📞 "양도세 신고, 세무사에게 맡겨야 할까?"

🚀 [양도세 전문 세무사 수수료 비교 및 상담]

🔗 함께 읽으면 좋은 글

📢 세금 아끼는 부동산 상식

👉 ["1세대 1주택 비과세 요건"] : 12억 공제와 2년 거주의 비밀.

👉 ["상생임대인 제도 활용법"] : 실거주 안 하고 비과세 받는 법.

👉 ["필요경비 인정 항목 총정리"] : 도배/장판은 왜 안 될까?